网易有道向美SEC提交IPO招股书:上半年营收5.48亿元

新浪科技讯 北京时间10月1日凌晨消息,网易有道今日向美国证券交易委员会(SEC)提交了IPO(首次公开发行)招股书。这份招股书显示,网易有道计划申请将代表其A类普通股的美国存托股票(ADS)在纽约证券交易所挂牌交易,股票代码为“DAO”,用作“占位符”的暂定筹资额为3亿美元。

网易有道已经指定花旗集团、摩根士丹利、中投公司、瑞士信贷集团和汇丰银行为IPO交易的承销商。

招股书显示,在此次发行同时,同步进行私募配售,网易最大机构股东Orbis基金,承诺向有道购买总额为1.25亿美元的A类普通股。

网易有道在招股书中披露了该公司的财务信息:在截至2019年6月30日的6个月中,网易有道的净营收为人民币5.485亿元(约合7990万美元),与上年同期的人民币3.272亿元相比增长67.7%。2018上半年,以在线课程为代表的智能学习业务成为有道第一大营收来源。在截至2018年6月30日和2019年6月30日的6个月中,网易有道的净亏损分别为人民币8280万元和人民币1.679亿元(约合2450万美元)。

网易有道2018的净营收为人民币7.316亿元(约合1.066亿美元),与2017年的人民币4.557亿元相比增长60.5%。在2017年和2018年里,网易有道的净亏损分别为人民币1.639亿元和人民币2.093亿元(约合3050万美元)。

网易有道成立于2006年,是继网易云音乐、网易味央之后,网易公司第三家独立融资的品牌。2018年4月,网易有道宣布完成首次战略融资,暂未透露融资额。此次融资由慕华投资领投,君联资本参投,投后估值达11亿美元,跻身中国互联网独角兽俱乐部。

上半年营收5.49亿元 净亏损1.68亿元

招股书显示,今年上半年有道营收5.49亿元人民币,去年同期为3.28亿元人民币,同比增长67.67%,2018年全年有道营收7.32亿元人民币,2017年全年营收为4.56亿元人民币,同比增长60.53%。

今年上半年,有道净亏损1.68亿元人民币,去年同期净亏损为8275.1万元人民币,净亏损同比扩大102.89%。2018年全年有道净亏损2.93亿元,2017年净亏损为1.64亿元。

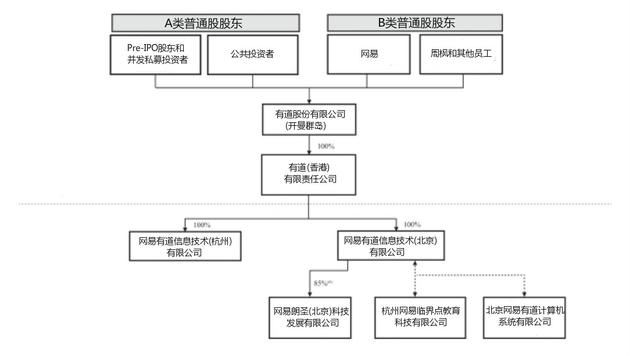

丁磊持股30% CEO周枫持股20.6%

在这份招股书中,网易有道还披露了公司高管和董事的持股信息:丁磊实益持有29,751,158股普通股,持股比例为30.1%;周枫实益持有20,341,200股普通股,持股比例为20.6%;吴迎晖实益持有1,840,000股普通股,持股比例为1.9%。

机构股东方面,网易公司(NASDAQ:NTES)实益持有 65,387,160股普通股,持股比例为66.2%;网易有道CEO周枫全资拥有的开曼群岛Peng Ke Holdings Inc.实益持有20,341,200股普通股,持股比例为20.6%。

智能学习业务收入3.1亿元 同比增58%

招股书显示,2019上半年,智能学习业务收入3.1亿元,同比增长58.1%,占总营收的57.4%;在线广告收入为2.3亿,同比增长82.5%。

其中,在线课程收入由1.6亿增长至2.3亿,同比增长54.3%,从2018年上半年至2019年上半年,有道精品课平均课单价由约人民币508元增至约人民币751元,增长约47.8%;其他学习服务收入为4350万元,同比增长48.4%;有道智能硬件收入4310万,同比增长264.7%。

上半年研发支出1.11亿元 占总收入20.3%:

招股书显示,2019年上半年,有道研发支出为1.11亿元人民币,占比20.3%。截至2019年6月30日,有道研发人员共373人,约占总员工数33%。

与网易的关系:未偿付网易贷款1.28亿美元

网易有道与网易集团的关系

网易有道从网易集团获得了通常可在一年内偿还的贷款,以资助业务运营。截至2019年6月30日,网易有道有未偿付给网易的计息短期贷款为人民币8.78亿元(1.28亿美元),占流动负债的很大一部分。

公司面临与网易关系相关的某些风险,包括网易和网易有道之间在许多领域可能发生的潜在利益冲突。

就此发行而言,公司已与网易达成了一系列业务合作协议,包括主交易协议,过渡服务协议,不竞争协议,合作框架协议和知识产权许可协议(统称为“商业合作协议”),预计将在本次发行完成后生效。

主交易协议

公司已经与网易签订了主交易协议,以管理与网易关系的某些关键方面,包括债务分配,赔偿和独立审计师的聘任。

主交易协议要求网易和网易有道各自赔偿对方违反主交易协议和其他业务合作协议的条款,以及因双方在与美国证券交易委员会(SEC)备案有关的任何此类虚假陈述或遗漏而引起的责任该方以书面形式提供给另一方的信息。

过渡服务协议

根据过渡服务协议,网易同意,在服务期内,网易将为网易有道提供各种公司支持和服务,例如法律支持,人力资源支持,财务报告,内部控制和内部审计支持,技术和服务,运营支持和行政支持。

不竞争协议

根据不竞争协议,网易同意不与网易有道竞争提供在线学习业务的条件。公司已同意不与网易在网易业务或类似性质的业务中竞争。

不竞争协议规定,在不受上述不竞争限制的限制下,如果业务范围存在歧义,应以网易的解释为准。

合作框架协议

根据合作框架协议,公司和网易已同意在各自平台上相互营销和推广彼此的服务和产品。另外,网易已同意购买网易有道的翻译服务,并允许其用户使用其网易通行证登录网易有道的平台。

公司已经同意从网易购买某些产品和服务,包括但不限于网易的在线支付系统,基于云的安全解决方案以及某些库存或固定资产的采购,并同意在每种情况下从网易租赁不动产。

知识产权许可协议

根据知识产权许可协议,公司和网易相互授予全球范围内的全额付费,不可再许可(某些特定例外情况除外),不可转让,有限且非专有的某些知识产权的许可权双方同意仅在该协议的期限内使用,复制,修改,准备衍生知识产权作品,进行,展示或以其他方式利用许可的知识产权。

风险因素:

中国对离岸控股公司对中国实体的贷款和直接投资的监管以及政府对货币兑换的控制,可能会影响我们使用此次发售的收益和同时向Orbis进行的私募配售,向我们的中国子公司提供贷款或额外出资,以及向我们的VIE发放贷款,这可能对我们的流动性以及我们为业务提供资金和扩展业务的能力产生重大不利影响。

汇率的波动可能对我们的经营结果和您的投资价值产生实质性的不利影响。

政府对货币兑换的控制可能会限制我们有效利用收入的能力,并影响您的投资价值。

某些中国法规可能会使我们更难通过收购追求增长。

中国有关中国居民设立离岸特殊目的公司的规定,可能会使我们的中国居民实益拥有人或我们的中国附属公司承担责任或处罚,限制我们向中国附属公司注资的能力,限制我们中国附属公司增加其注册资本或向我们分配利润的能力,或可能对我们产生不利影响。

任何未能遵守要求员工股票激励计划进行登记的法规,可能会使中国的股票激励计划参与者或我们受到罚款和其他法律或行政制裁。

如果我们出于中国企业所得税目的而被归类为中国居民企业,则此分类可能会对我们和我们的非中国股东及ADS持有人造成不利的税务后果。

我们面临非中国控股公司间接转让中国居民企业股权的不确定性。

本招股说明书中包括的审计报告是由未经上市公司会计监督委员会检查的审计师编写的,因此,您将无法享受此类检查的裨益。

美国证券交易委员会(SEC)对“四大”会计师事务所的中国附属公司提起的诉讼,包括我们的独立注册公共会计师事务所,可能会导致财务报表被认定不符合“交易法”的要求。

与ADS和此次发行相关的风险:

我们的普通股或ADS的活跃交易市场可能不会被开发出来,ADS的交易价格可能会大幅波动。

我们拥有不同投票权的双层股权结构可能会对ADS的价值和流动性产生不利影响。

ADS的交易价格可能会波动,这可能会给投资者带来巨大损失。

由于我们的IPO价格远高于我们的每股有形资产净值(Net tangible book value),您所持股票将来可能被稀释。

如果证券或行业分析师不发表关于我们业务的研究或报告,或者如果他们对ADS的建议做出不利的改变,ADS的市场价格和交易量可能会下降。

大量ADS的销售或可供销售可能会对其市场价格产生不利影响。

卖空者使用的技法可能会压低ADS的市场价格。

我们预计,此次股票发售后,在可预见的未来不会派系,因此您必须依靠ADS的价格升值来获得投资回报。

根据中国法律,本次发行可能需要中国证券监督管理委员会的批准。

您可能在保护您的利益方面面临困难,并且您通过美国法院保护您的权利的能力可能会受到限制,因为我们是根据开曼群岛法律成立的。

我们的股东获得的某些对我们不利的判决可能无法强制执行。

ADS持有人可能无权对根据存款协议产生的索赔进行陪审团审判,这可能导致在任何此类诉讼中原告的不利结果。

ADS持有人的投票权受存款协议条款的限制,您可能无法行使您的ADS所代表的A类普通股的投票权。

我们的具有不同投票权的双层股权结构将限制您影响公司事务的能力,并可能阻止他人进行我们A类普通股和ADS的持有人可能认为有益的任何控制权变更交易。

您可能会因为无法参与配股而稀释您的持有量。

您的ADS转让可能会受到限制。

我们是《证券法》意义上的新兴成长型公司,可能会利用某些“降低报告要求”的优势。

我们是《交易法》(Exchange Act)意义上的外国私人发行人,因此我们不受适用于美国国内上市公司的某些规定的约束。

我们是纽约证券交易所规则意义上的“受控公司”,因此,我们可以依赖于某些公司治理要求的豁免,这些要求为其他公司的股东提供保护。

作为一家在开曼群岛注册的获豁免公司,我们获准采用与纽约证券交易所公司治理上市标准显著不同的公司治理事项的某些母国做法。如果我们完全遵守纽约证券交易所的公司治理上市标准,这些做法可能会为股东提供较少的保护。

我们可能是当前或未来任何纳税年度的被动外国投资公司(PFIC),这可能会对美国ADS或我们A类普通股的美国投资者造成不利的美国联邦所得税后果。

2019-10-02 11:26:20

2019-10-02 11:26:20