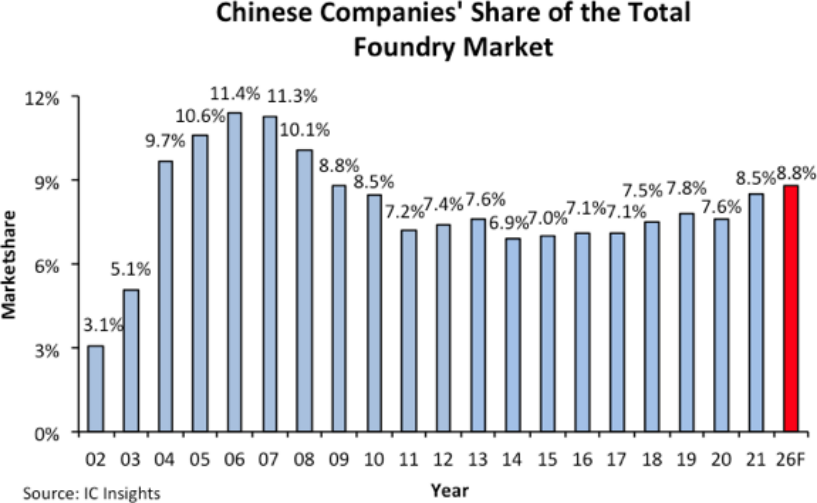

2021 年中国大陆晶圆代工厂占全球份额为 8.5%

报告显示,在 2019 年下降 2% 之后,受惠于 5G 智能手机应用处理器和其他电信设备的销售推动,全球晶圆代工市场在 2020 年实现了 21% 的强劲反弹。该市场在 2021 年继续增长,增长了 26%。如果 IC Insights 预计的今年全球晶圆代工市场增长 20% 能够实现,那么 2020-2022 年期间将是整个晶圆代工市场自 2002-2004 年以来最强劲的三年增长跨度(如下图)。

2019 年之前,代工市场上一次下滑是在 2009 年(下滑 11%)。IC Insights 预计未来五年内纯代工市场不会再次下滑。在过去的 18 年(2004-2021 年)里,纯代工市场在其中 9 年增长了 9% 或更少,在其他 9 年以两位数的速度增长(2004 年为 40%,2006 年 20%,2010 年 43%,2012 年 16%,2013 年 14%,2014 年 13%,2016 年 11%,2020 年 21%,2021 年 26%)。2021 年排名前 12 的代工厂中有 9 家位于亚太地区。总部位于欧洲的专业代工厂 X-Fab、总部位于以色列的 Tower(现在预计将被英特尔收购)和总部位于美国的 GlobalFoundries 是去年排名前 12 位的仅有的非亚太地区公司。

2020 年,中芯国际有着 25% 的销售额增长,但中国大陆代工在整个纯代工市场中的份额下降至 7.6%(如下图)。

2021 年,中芯国际的销售额增长了 39%,而整个全球代工市场增长了 26%。此外,华虹集团去年的销售额增长率是整个代工市场的两倍(华虹集团为 52%,而整个代工市场为 26%)。因此,中国大陆在纯晶圆代工市场的份额在 2021 年增加了 0.9 个百分点至 8.5%。

IC Insights 认为,到 2026 年,中国大陆在纯代工市场的总份额将保持相对平稳。尽管中国大陆代工厂计划利用公有和私有资本的投资,增加未来五年的半导体市场基础设施(中芯国际资本支出在 2020 年的大幅增长),但中国大陆在高端代工领域还缺乏一些竞争力。预计到 2026 年,中国大陆代工企业将占据纯代工市场 8.8% 的份额,比 2006 年 11.4% 的峰值份额低 2.6 个百分点。

2022-03-09 10:26:29

2022-03-09 10:26:29